Ngân hàng OCB đang làm ăn ra sao?

Ngân hàng OCB nổi tiếng là một trong những đơn vị tiên phong trong lĩnh vực chuyển đổi số, cung cấp đầy đủ, đa dạng các dịch vụ ngân hàng, bảo hiểm, đầu tư,… cho khách hàng. Thế nhưng, trong hành trình xây dựng thương hiệu của mình, OCB đã gặp phải không ít thăng trầm.

Là một trong những ngân hàng tiên phong trong lĩnh vực chuyển đổi số, Ngân hàng TMCP Phương Đông (Ngân hàng OCB) nổi tiếng với các sản phẩm, dịch vụ và tiện ích trên kênh số OCB OMNI, cung cấp đầy đủ, đa dạng các dịch vụ ngân hàng, bảo hiểm, đầu tư,…

Từ khi thành lập đến nay, OCB có những bước đi đầy ấn tượng trong hoạt động kinh doanh với hơn 160 sản phẩm dịch vụ và tiện ích trên kênh số OCB OMNI cung cấp đầy đủ, đa dạng các dịch vụ ngân hàng, bảo hiểm, đầu tư,… Cùng với sự ra đời của các sản phẩm như: Facepay (phương thức thanh toán hiện đại, bảo mật và an toàn); sản phẩm Giải pháp tìm và vay mua nhà trực tuyến trên nền tảng Unlock Dream Home; nền tảng Liobank - Ngân hàng số thế hệ mới dành cho khách hàng trẻ và yêu thích trải nghiệm sự tiện nghi của công nghệ (sắp ra mắt).

Tuy nhiên, trong hành trình phát triển, OCB gặp phải không ít thăng trầm về tài chính, kinh doanh và huy động vốn,… khiến người tiêu dùng quan tâm về các quyền lợi được hưởng khi đầu tư và ngân hàng này.

Ngân hàng OCB dồn dập vay nợ hàng chục nghìn tỷ đồng từ trái phiếu

Sở Giao dịch Chứng khoán Hà Nội ngày 7/11 công bố kết quả phát hành trái phiếu của Ngân hàng TMCP Phương Đông (HoSE: OCB). Theo đó, vào ngày 31/10, OCB đã phát hành thành công 850 trái phiếu mã OCBL2326010 và 500 trái phiếu mã OCBL2326011.

Hai lô trái phiếu có tổng giá trị theo mệnh giá lần lượt ở mức 850 tỷ đồng và 500 tỷ đồng, là trái phiếu phát hành trong nước với kỳ hạn 3 năm với lãi suất 6,4%/năm.

Đây là các đợt phát hành trái phiếu đầu tiên của OCB trong quý 4/2023 và là lô trái phiếu thứ 10 và 11 được OCB huy động trong năm 2023. Cụ thể, tính từ ngày 26/6 đến nay, ngân hàng này đã phát hành thành công 11 lô trái phiếu có thời hạn từ 2 - 5 năm với tổng giá trị theo mệnh giá 12.550 tỷ đồng.

Trước đó, vào ngày 22/6, OCB đã công bố nghị quyết về việc chào bán và phát hành trái phiếu riêng lẻ, không chuyển đổi, không kèm chứng quyền hoặc không có bảo đảm/bảo lãnh thanh toán trong năm 2023.

Ngân hàng này dự kiến sẽ phát hành tối đa 26.000 trái phiếu, mệnh giá tương ứng 1 tỷ đồng/TP. Theo kế hoạch, lượng trái phiếu này sẽ được phát hành thành 15 đợt, giá trị mỗi đợt từ 1.000 - 2.000 tỷ đồng trong quý 2, 3 và 4/2023. Đối tượng chào bán là nhà đầu tư chứng khoán chuyên nghiệp theo quy định của pháp luật.

Nếu thực hiện thành công tất cả các đợt phát hành nói trên, OCB sẽ huy động về 26.000 tỷ đồng theo mệnh giá. Con số này cao hơn nhiều so với 12.300 tỷ đồng của năm 2022.

Cụ thể, theo HNX, ngày 10/5/2023, OCB đã mua toàn bộ trước hạn lô trái phiếu OCBH2124001 có giá trị 1.500 tỷ đồng. Tháng 6/2023, ngân hàng OCB mua lại toàn bộ lần lượt 3 lô trái phiếu OCBL2124003, OCBL2124004, OCBL2225008 có tổng giá trị 2.300 tỷ đồng.

Tháng 7/2023, ngân hàng OCB tiếp tục mua lại toàn bộ trước hạn lô trái phiếu OCBL2225009 với giá trị 1.000 tỷ đồng. Tháng 8/2023, ngân hàng OCB mua lại toàn bộ 5 lô trái phiếu gồm OCBL2124005, OCBL2124006, OCBL2225010, OCBL2225011, OCBL2225012 tổng giá trị 3.800 tỷ đồng. Gần đây nhất, ngày 11/9/2023, ngân hàng OCB mua lại lô trái phiếu OCBL2225015 có giá trị 300 tỷ đồng.

Việc mua lại trước hạn các trái phiếu để đảm bảo đủ điều kiện cho kế hoạch phát hành mới là cách mà các ngân hàng OCB tái cơ cấu lại kỳ hạn của trái phiếu theo hướng dài hơn, nhằm duy trì hệ số an toàn vốn luôn ở mức cao, cũng như đảm bảo cho các hệ số khác như tỷ lệ sử dụng vốn ngắn hạn cho vay trung, dài hạn.

Bên cạnh yếu tố kỳ hạn của trái phiếu, theo TS. Nguyễn Trí Hiếu từng cho rằng, ngân hàng thực hiện đảo nợ trái phiếu cho chính mình cũng nhằm tối ưu hóa chi phí vốn.

Nợ xấu và lãi dự thu tăng

Ngân hàng OCB đẩy mạnh huy động vốn từ trái phiếu trong lúc chất lượng tín dụng có dấu hiệu đi xuống khi lãi dự thu và nợ xấu đồng loạt tăng. Con số này thể hiện khá rõ nét trong báo cáo tài chính hợp nhất quý 3/2023 vừa được ngân hàng công bố.

Cụ thể, tính đến 30/9/2023, lãi và phí phải thu (lãi dự thu) của OCB tăng 28% so với đầu năm, lên mức hơn 2.472 tỷ đồng. Tuy nhiên, OCB không thuyết minh cụ thể khoản lãi dự thu này.

Lãi dự thu là khoản lãi dự kiến sẽ thu được trong tương lai và là một phương thức hạch toán trong bảng cân đối kế toán của ngân hàng, Tuy nhiên, nếu lãi dự thu không thể thu hồi trong thời gian dài có thể do nợ xấu hoặc bên phải trả mất khả năng thanh toán thì sẽ có những rủi ro nhất định. Con số lãi dự thu càng lớn, khả năng tác động đến lợi nhuận của ngân hàng càng cao

Đồng thời, nợ xấu tại OCB cũng tăng tới 84% so với đầu năm, từ 2.671 tỷ đồng lên gần 4.921 tỷ đồng, tương đương tăng thêm hơn 2.200 tỷ đồng sau 9 tháng.

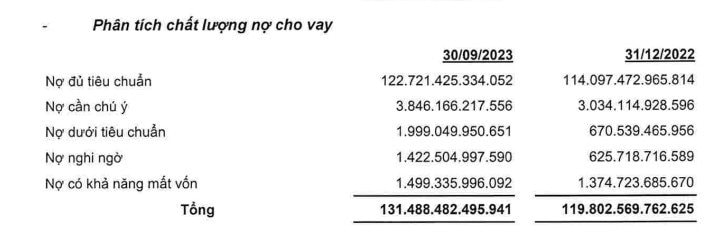

Xét về cơ cấu các nhóm nợ xấu tại OCB cho thấy, nợ nhóm 3 (nợ dưới tiêu chuẩn) tăng mạnh nhất, cao gấp gần 3 lần so với đầu năm, từ 670 tỷ đồng lên 1.999 tỷ đồng; tiếp đến là nợ nhóm 4 (nợ nghi ngờ) cũng tăng gấp 2,27 lần từ 626 tỷ đồng lên hơn 1.422 tỷ đồng và nợ nhóm 5 (nợ có khả năng mất vốn) tăng 9% lên hơn 1.499 tỷ đồng.

Do đó, kéo tỷ lệ nợ xấu tại OCB tăng vọt từ 2,23% hồi đầu năm lên 3,74%. Con số này trên ngưỡng 3% theo quy định của Ngân hàng Nhà nước. Thực tế, tại thời điểm cuối quý 1/2023, tỷ lệ nợ xấu tại OCB đã vượt ngưỡng 3% ghi nhận 3,31% đến cuối quý 2/2023 giảm nhẹ xuống còn 3,18%.

Chưa kể, OCB còn đang ‘ôm’ hơn 3.846 tỷ đồng nợ cần chú ý (nợ nhóm 2), tăng tới 26,7% so với đầu năm. Nhóm nợ này tuy chưa được xếp vào nhóm nợ xấu nhưng việc nợ cần chú ý nhảy vọt cho thấy khả năng tiềm ẩn nợ xấu của ngân hàng đang ở mức khá cao.

Trong 9 tháng đầu năm 2023, OCB ghi nhận tăng trưởng ở hầu hết các hạng mục quan trọng. Theo đó, thu nhập lãi thuần của OCB tăng 6,1% so với cùng kỳ năm 2022 lên 5.434 tỷ đồng, lãi thuần từ mua bán chứng khoán đầu tư đạt 552 tỷ đồng, trong khi cùng kỳ lỗ hơn 178 tỷ đồng. Khấu trừ thuế phí, OCB báo lãi sau thuế 9 tháng đầu năm đạt 3.131 tỷ đồng, tăng trưởng gần 48%.

Tính đến cuối quý 3/2023, tổng tài sản của OCB tăng 11,7% so với thời điểm đầu năm lên 216.755 tỷ đồng. Trong đó, cho vay khách hàng tăng gần 10% đạt 131.488 tỷ đồng. Ở bên kia bảng cân đối kế toán, tiền gửi của khách hàng tăng gần 13% đạt 115.152 tỷ đồng.

Như vậy, dù lãi lớn trong 9 tháng đầu năm nay, song chất lượng tài sản của ngân hàng đang có dấu hiệu suy giảm khi nợ xấu và lãi dự thu đều tăng.

Bài 2: Nợ xấu tại OCB vẫn lập đỉnh dù đã thu hồi nợ